что такое никкей 225

О вероятности сценария японского nikkei 225 для российского и американского рынков

Индекс nikkei 225 – это притча во языцах отечественного инвестиционного сообщества. Пока одни утверждают, что акции всегда растут в цене, другие демонстрируют график nikkei 225, наглядно показывая, что всё не так однозначно.

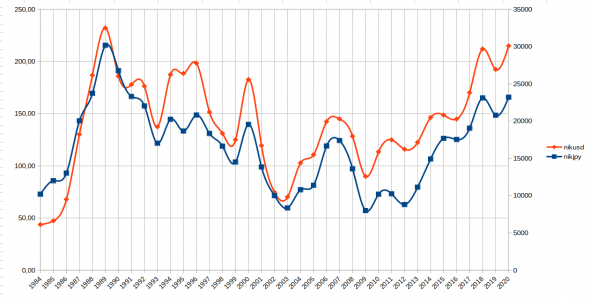

Nikkey 225 в долларах (красный) и иенах (синий).

Вопрос простой: кто виноват, что делать, где взять денег на опохмел какова вероятность подобного сценария для российского и/или американского фондового рынка, куда подавляющее большинство из нас и вкладывает свои деньги?

Ни для кого не секрет, что после обвала пузыря на фондовом рынке Японии в конце 80-х – начале 90-х страна погрузилась в дефляционную спираль. На самом деле иена единожды сильно укрепилась, а затем уже никогда не девальвировалась. Это хорошо видно на графике курса иены к доллару.

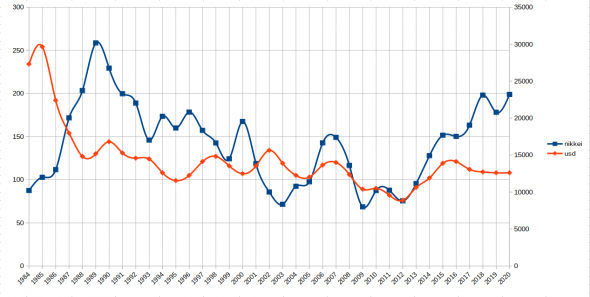

Курс доллара — красный график и левая ось Y. Синий график и правая ось Y — сам nikkey 225 (для наглядности).

Да, трудно поверить, но когда-то за доллар давали 250 иен, а теперь около сотни. Это как если через пару лет доллар будет торговаться по 30 рублей.

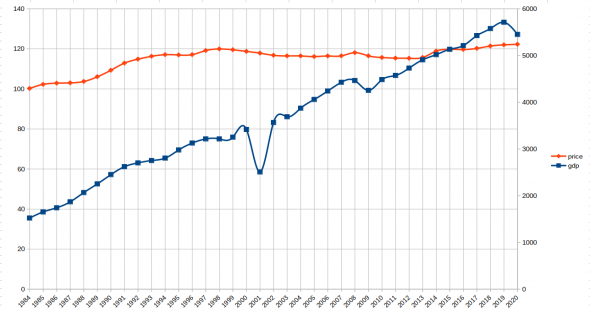

А «никогда не укреплялась», на самом деле, хорошо видно на графиках ВВП и инфляции. За период с 1984 по 2020 год ВВП страны вырос в 3,5 раза, в то время как цены за эти 37 лет выросли на 20%, то есть на 0,6% в год (даже 0,599%).

Синий график, правая ось Y — ВВП в млрд. долларов. Красный — соответственно инфляция.

Кстати, если наложить графики показателей инфляции и график самого индекса, то хорошо видно, что периоды (не просто моменты), когда инфляция в целом более-менее высокая, индекс также показывает какой-никакой рост (пусть и не до пиковый значений). Но проходит пара-тройка лет и инфляция на длительный период скатывается в околонулевую или отрицательную зону и этот же период для индекса становится периодом грусти и печали. На графике, кстати, хорошо видна абеномика.

Синий и правая ось Y — сам nikkei 255, красный и левая ось Y — инфляция.

На мой личный взгляд, дефляционная спираль, и особенно первичный дефляционный шок японской экономики – всецело политическое явление, связанное с зависимостью от США и известных событий конца 80-х, когда японской экономике пророчили глобальное доминирование. Но речь не об этом.

Наша задача всё-таки оценить вероятность подобного сценария для России и/или США. Вот, думаю, каждый сам может ответить себе на вопросы:

Японский кейс довольно специфичен и примерять его к экономикам и фондовым рынкам других стран – довольно опасное занятие. Хотя опять-таки каждый сам для себя решает, на какой сценарий развития событий ставить. Лично я бы на повторение японского кейса у нас не сильно рассчитывал. Впрочем, у каждого своя голова.

Nikkei 225

Из Википедии — свободной энциклопедии

расчёта

значение

38957,44 пунктов (внутридневной максимум; 29 декабря 1989 года)

компонентов

взвешивания

индексы

Nikkei 225 или Никкэй 225 (Nikkei 225 Stock Average, яп. 日経平均株価’, 日経225 ) — один из важнейших фондовых индексов Японии. Индекс вычисляется как простое среднее арифметическое цен акций 225 наиболее активно торгуемых компаний первой секции Токийской фондовой биржи.

Впервые индекс был опубликован 7 сентября 1950 года Токийской фондовой биржей под названием TSE Adjusted Stock Price Average. С 1970 года индекс вычисляется японской газетой Нихон кэйдзай симбун. Новое название индекса произошло от сокращенного названия газеты — Nikkei.

Список компаний, охваченных индексом Nikkei 225, пересматривается как минимум раз в год, в октябре.

На прошлой неделе прочёл на smart-lab интересную статью про Японию.

Конечно, слышал про падение Nikkei 225 в разы.

Решил разобраться, как это произошло.

Проанализировал и пишу эту статью.

Индекс Nikkei 225 упал в 5 раз: 29 декабря 1989г. = 38 957,33, 10 марта 2009г. = 7 054,98.

Экономический пузырь в Японии с 1986 по 1991 год, характеризовавшийся многократным ростом цен на рынке недвижимости и фондовом рынке. Сдувание пузыря продолжалось около 20 лет, индекс Nikkei 225 упал в 5 раз: 29 декабря 1989г. = 38 957,33, 10 марта 2009г. = 7 054,98. К концу 1989 года P/E Nikkei 225 = 80, дивидендная доходность составила всего 0,38%.

После Второй Мировой Войны Япония стимулировала экспорт и сбережения. Рост сбережений увеличил доступность кредита, а значительный торговый профицит привёл к укреплению йены по отношению к другим валютам, позволив японским компаниям дешевле импортировать технологии и инвестировать в производство, таким образом увеличивая свою конкурентоспособность и ещё более увеличивая торговые профициты. Дальнейшее укрепление иены сделало финансовые активы чрезвычайно прибыльными.

Во второй половине 1980-х годов была эйфория в экономике и монетарное ослабление, проведенное Банком Японии. Банки стали выдавать рискованные кредиты.

В конце августа 1987 года Банк Японии просигнализировал о возможности ужесточения денежно-кредитной политики, но решил отложить принятие решения ввиду экономической неопределенности, связанной с Черным понедельником 1987 года в Соединенных Штатах. Продолжалась сверх мягкая политика Банка Японии.

Японское традиционное общество — это общество групп. Каждый человек ощущал себя частью семьи, общины-пятидворки или десятидворки.

Групповое сознание возникло с древности. На его формирование влияла расовая цивилизация, так как рис необходимо высаживать, а потом убирать в кратчайшие сроки — в два — три дня, что требовало высочайшей организованности коллектива общины. Изначальная группа — «иэ», т.е. дом, толковалось шире, чем «семья», это был скорее клан, социальная группа, существовавшая на основе общего хозяйства и дома, а не только кровного родства. В состав семьи по традиции включались родители и дети, умершие предки и еще не родившиеся потомки, т.е. подразумевалась неразрывность семейной линии. Боковые семьи подчинялись главной семье. Власть главы семьи распространялась не только на бытовую и хозяйственную деятельность семьи в пределах иэ, но и на образ мыслей ее членов. Отличающиеся мнения рассматривались как недостойное поведение, подрывающее гармонию и порядок. Связь между родными братьями, ведущими собственное хозяйство, была слабее, чем между главой семьи и зятем, которые жили в одном доме. Жена и невестка были более близкими людьми, чем родные сестры и дочери, ушедшие из дома в другие хозяйства, а соседи почитались и ублажались больше родственников. В настоящее время эти традиции до сих пор живы — по сию пору во многих местах Японии существует обычай, когда приехавший человек с подарками навещает соседей справа, слева и напротив. Сослуживцы современных фирм считаются более близкими людьми, нежели родня. Японская культура консенсусного мышления привела к всеобщему оптимизму: даже спустя месяцы после начала обвала Nikkei 225, в прессе и на телевидении были только позитивные новости. В конце 1990г., через год после начала обвала, по телевидению стали транслировать экспертов, которые предсказывали продолжение падения акций и недвижимости, лица этих экспертов были размыты (потому что нельзя отрываться от коллектива и говорить то, что противоречит общественному сознанию).

Цены на жилую недвижимость упали более чем в 10 раз, но всё равно оставались самыми высокими в мире до второй половины 2000-х. В 2007 году цены на недвижимость начали рост, но снова упали из-за мирового экономического кризиса 2008 года.

Доступный кредит, спровоцировавший надувание пузыря, оставался проблемой в течение следующих нескольких лет, в 1997 году банки всё ещё выдавали займы с низкой вероятностью возврата. Исправление ситуации в банковской системе ещё более осложнилось, когда правительство стало субсидировать проблемные банки и предприятия, создавая так называемые «компании-зомби» (прибыль ниже стоимости обслуживания долга). Это привело к появлению carry trade, когда деньги занимаются в Японии по низким ставкам, инвестируются в более прибыльные активы за рубежом, а затем заём погашается со значительной прибылью для инвестора.

Потерянное десятилетие — период долговременного экономического «застоя» в экономике Японии, начавшийся в начале 1990-х по 2000 год, но потом включил период с 2001 по 2010 год и стал называться потерянное двадцатилетие.

Япония находится почти 30 лет в экономическом застое и в дефляции. Одна из причин экономического спада — демография.

Население Японии уменьшается. Японская нация является самой престарелой и одной самых быстро стареющих в мире. По состоянию на 1 марта 2021 года 28,9 % населения Японии было старше 65 лет. Причинной может быть относительно непродолжительный по времени послевоенный беби-бум в Японии и строгая иммиграционная политика. Потребление уменьшается из-за уменьшения населения, вызванного на фоне старения населения превышением смертности над рождаемостью и строгой иммиграционной политикой. Накопленные свободные (не вложенные в экономику) денежные активы у населения увеличиваются, но из-за дефляции цены на товары и услуги с каждым годом падают, что ещё больше снижает спрос и оттягивает момент покупки товаров населением.

Nikkei 225: тихая гавань для инвестора?

Японская экономика традиционно считается для инвесторов «тихой гаванью». В случае каких-либо потрясений на американских и европейских валютных рынках капитал инвесторов временно перетекает в йену, правда, потом возвращается назад. Нечто похожее наблюдается и на японском фондовом рынке, который за последние 5 лет удвоил капитал инвесторов, обогнав по доходности индексы США и Европы. В чем секрет японского благополучия, как рассчитывается главный фондовый индекс Японии Nikkei 225 и как в него инвестировать отечественным инвесторам, расскажу в этой статье.

История возникновения индекса Nikkei 225, формула расчета и перспективы инвестирования

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Фондовый индекс Nikkei 225 впервые начал рассчитываться на Токийской бирже в 1950 году и в то время имел иное название — TSE. Столь позднее появление индекса (в США первые индексы появились еще в конце 1800-х — начале 1900-х годов) объясняется активным развитием промышленности и фондового рынка уже в послевоенное время. Нынешнее название Nikkei 225 индекс получил в 1970 году.

В основе индекса лежит классическая формула средней цены: котировки акций 225 компаний разных отраслей, торги по бумагам которых на фондовой бирже Токио самые объемные, суммируются и делятся на их количество. Всего индекс охватывает около 35 отраслей всей экономики Японии, включая такие узкие области, как отрасли производства резиновых изделий, стекла и керамики, судостроение, рыболовство, финансовый сектор и страхование и т.д. Среди самых известных компаний можно встретить такие корпорации, как Isuzu, Nissan, Suzuki, Toyota, Honda (автоконцерны), Nippon Steel (сталелитейная отрасль), Canon, Fujitsu, Panasonic (электроника) и т.д.

Расчетом индекса занимается японская газета «Никкэй» (позже превратившаяся в медиа корпорацию), от названия которой и появилось его наименование. Расчет происходит в автоматическом режиме каждые 15 секунд, список компаний обновляется раз в год (в отличие от других индексов, где расчет происходит раз в квартал).

Индекс Russell 2000 – альтернатива голубым фишкам

Стоит ли инвестировать в малые компании из индекса Russell 2000

Производные индексы Nikkei

В семействе Nikkei более 15-ти различных индексов, которые отличаются между собой количеством входящих в них компаний, уровнем риска, охватом только отдельно взятых отраслей. Вот самые популярные из них в инвесторских кругах:

Перспективы инвестирования в Nikkei

За последние 5 лет фондовый индекс Nikkei 225 принес инвесторам более 140%, поднявшись с 8 534,12 (по состоянию на 12.10.2012) до 20 690,71. Для сравнения рост других ведущих фондовых индексов за этот же период составил:

Что такое дивидендный портфель и как он работает

Может ли дивидендный портфель стать источником постоянного дохода

Индекс Nikkei 225 стал одним из самых прибыльных для инвесторов в сравнении с индексами США и Европы. И хотя по структуре входящих в индекс компаний Nikkei 225 часто сравнивают с промышленным американским индексом Dow Jones, японский индекс за последние 5 лет обогнал американский аналог в 2 раза. Секрет такой высокой прибыльности прост: ипотечный кризис в США в 2009 году ударил по Японии куда больнее, чем по США и ЕС. И если остальные индексы восстановились достаточно быстро, то Nikkei 225 с начала 2009 до начала 2013 года находился почти на одном месте и только после 2013 года пошел в бурный рост.

Перспективы инвестирования в Nikkei 225 и его семейство большинством экспертов оцениваются как положительные, но с необходимостью диверсифицировать риски. Если сравнить графики всех индексов, то можно заметить, что основные американские и европейские индексы сейчас находятся на своих исторических максимумах. Их рост был относительно плавным, не считая резких просадок в 2002 и 2009 годах. Потому даже если в скором времени фондовые рынки США и Европы будет ожидать коррекция, то глубокой она не будет. Ситуация с Nikkei 225 сложнее:

Впрочем, это пессимистический сценарий, основанный на графическом анализе. С точки зрения фундаментального анализа предпосылок для разворота тренда пока нет. Мировая экономика растет, экономика Японии также пока далека до насыщения (несмотря на отрицательные ставки), потому можно прогнозировать дальнейший рост, пусть и не с такой скоростью.

Что значит для долгосрочного инвестора шорт сквиз

Шорт сквиз: игры трейдеров и возможность для инвестора

Как заработать на индексе Nikkei ленивому инвестору

Вариантов инвестирования в Nikkei 225 для инвесторов с небольшим капиталом не так уж и много. Если институциональные инвесторы с капиталом от 10-20 тыс. дол. США могут напрямую выходить на зарубежных брокеров, предоставляющих доступ к Токийской бирже, то у индивидуальных трейдеров набор инструментов ограничен:

Заключение. Nikkei 225 — неплохой инвестиционный инструмент для диверсификации рисков. Американская экономика вместе с европейской находятся с азиатской (в частности японской) экономикой на разной чаше весов. И пусть в моменты глобальных экономических катаклизмов фондовый рынок Японии идет вслед за рынком США, в случае локальных проблем в США или ЕС японский рынок растет. И кроме того поддержку индексу оказывает непосредственно японская экономика, которая пока что только растет. Будет интересно мнение читателей относительно того, стоит ли держать часть портфеля в индексе Nikkei 225.

Почему так популярен Nikkei 225: график онлайн котировок индекса и перспективы Японии

Доброго времени суток!

Вот мы и добрались до Востока. Индекс Nikkei 225 — основной японский фондовый показатель. Коль скоро мы с вами переместились теперь в Азию, стоит заметить, что он представляет собой центральный индекс азиатских рынков, который, безусловно, вызывает интерес инвестора. Никкей способен влиять даже на курс азиатских валют. Но обо всем по порядку.

Что значит Nikkei?

По сути Никкей — это отражение состояния японской промышленности, поскольку большинство входящих в него компаний относятся к крупным производствам. Их количество определено как 225. Благодаря взрывному послевоенному развитию японской экономики многие из участников индекса вышли на мировую арену, где до сих пор и остаются.

Этот фактор в том числе способствовал тому, что Nikkei 225 по популярности сравнялся с американским Доу-Джонсом. Главную роль в Никкей играют компании, чья совокупная стоимость акций и, соответственно, капитализация выше.

Онлайн-график и цена

На графике Никкей сразу заметна разница между спокойной Европой, размеренной Америкой и Японией. Nikkei 225 ходит резко и быстро, онлайн-график его котировок больше похож на зубчатые стены старинного замка, чем на плавный курс фондового актива, к которому привычен глаз европейца.

Какие компании входят в Nikkei 225

В индексе Nikkei собраны 225 ведущих японских компаний из более чем 30 отраслей. Он замечателен тем, что большинство из них относится к реальному сектору экономики, что означает стабильность и долговечность Никкей. Среди них десятки известных мировых лидер ов, таких как Mitsubishi Corp., Mazda Motor, Honda Motor, Isuzu Motors, Kikkoman Corp., Nissan Motor, Hitachi, Sony, Canon и многие другие.

Поэтому Никкей 225 так любим трейдерами со всего мира. Кроме того, его высокая волатильность — хорошая возможность заработать, если подходить к этому с известной долей осторожности.

Список компаний, входящих в состав индекса Никкей 225, пересматривается один раз в году, в сентябре, но очень ограниченно — не более 6 за один раз. Это, конечно, сугубо консервативный подход, учитывая взрывной рост азиатских рынков.

История индекса

Этот индекс знаком нам с 1950 года. Именно в этом году Никкей впервые появился на Токийской фондовой бирже. В то время он был не совсем таким, каким его знают. Назывался этот показатель TSE Adjusted Stock Price Average. Отсчет котировок начался с мая 1949 года (стартовая цена 100 пунктов).

Свое нынешнее название индекс Nikkei приобрел в 1970 году. Это сокращенное наименование публикующей его газеты Nihon Keizai Shimbun.

Виды индекса

Наряду с Nikkei 225, популярностью пользуются такие его подвиды:

Стоимость и динамика за все время

График котировок Nikkei 225 говорит сам за себя — это очень резвая «лошадка». И до 1990 года она прытко скакала вверх. Наверняка немало маститых инвесторов успели значительно увеличить свои капиталы на этом «забеге» Никкей. В декабре 1989 года был установлен исторический максимум на отметке 38957 пунктов.

Однако с января 1990 года индекс с той же скоростью полетел вниз. Достигнув в августе 1992 года низового значения 14194, Никкей опять развернулся, причем также резко. Далее наблюдалась череда взлетов и падений, в результате которых индекс периодически обновлял низы. Исторический минимум зафиксирован в апреле 2003 года — 7607 пунктов.

С осени 2012 года Nikkei 225 снова пошел расти и питать надежды инвесторов. Хотя в последнее время Никкей несколько застопорился у отметки 23000, общий тренд остается бычьим, а сам инструмент привлекательным.

Метод расчета Nikkei

Говоря о методе, с помощью которого принято рассчитывать Nikkei, можно смело упомянуть Доу-Джонса, поскольку это его точная копия. Именно американцы в 1975 году предложили японцам перенять для своего ключевого показателя ту же формулу, которая используется для оппонента Никкей в США. Похоже, никто не высказался против.

С той поры индекс Никкей считают по среднему арифметическому:

Получается, что для расчета важна в основном стоимость акций и их количество в обороте. То есть важнейшее влияние в процентном соотношении оказывают компании с наибольшей капитализацией.

Биржевые котировки индекса Никкей 225 меняются раз в 15 секунд в режиме реального времени.

Плюсы и минусы индекса

Рискнув заработать на Nikkei 225, не забудьте о его плюсах и минусах.

Плюсы рисуют заманчивую перспективу:

Ну и ложка дегтя в виде минусов этого инструмента:

Как и где заработать на индексе

Никкей 225 доступен для торгов на четырех площадках:

Так что торговать этим инструментом получится через:

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Подробный обзор читайте тут. Бонусные 500$ при открытии счета можно получить здесь.

В качестве инструментов для работы с Никкей можно выбрать фьючерсы либо ETF-фонды. Из последних самыми крупными являются: