что такое внешний перевод денег

Хочу банковский перевод завтра, а он идет долго

Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса ( ЦБ ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Так и не понял. Почему скорость перевода по реквизитам измеряется днями в то время как расчёты происходят каждые полчаса?

Ноябрь, а ещё, если там допустим из букмекерских контор бывает долгий вывод. Ну это они, чтобы ты выбесился, развернул выплату и проиграл всё. Другими причинами может выступать очередность выплат и день оператора. Им похуй чего ты там ждёшь, у Люськи новый кавалер. Я так это представляю)))

Ноябрь, когда на пластик деньги обещаются. И тебе доступны сразу если у отправителя есть та сумма, что он обещал тебе отправить. Почему ты видишь ее сразу и можешь пользоваться, потому, что банк пообещал, так как есть та сумма и другой банк согласился. Сами собой они разберутся без тебя. А с реквизитами ты напрямую действуешь со счетом без маски карты и видишь реальное исполнение обязательств и сколько времени они занимают.

Денежные переводы

Денежный перевод представляет собой способ переправки денег из одной точки в другую. При переправке может использоваться Интернет, почтовая или банковская система. В любом случае, система денежных переводов включает в себя три звена: это отправитель, получатель и посредник, который за свои услуги берет определенную плату. На современном рынке выделяют два вида денежных переводов:

Как отправить денежный перевод

Отправить деньги можно несколькими способами:

Где получить денежный перевод

Ответ на вопрос, где получить денежный перевоз зависит от того, каким именно способом воспользовался отправитель при пересылке денег.

Денежные переводы: тарифы

Система денежных переводов, помимо отравителя и получателя, включает также еще одно звено — посредник, который обеспечивает процесс передачи денег, и который за свои услуги берет определенный процент. Как правило, процент этот не слишком большой, но нужно учитывать некоторые нюансы.

Например, при переводах денег посредством электронных систем, помните, что минимальный процент действует только в рамках одной системы, но если, к примеру, вы решите перевести деньги с кошелька в системе Яндекс.Деньги на кошелек WebMoney, сумма процентов за транзакцию вас может неприятно удивить. Кроме того, не забывайте о процентах за обналичивание денег.

В случае с почтой и платежными системами можно уточнить информацию о тарифах на официальных сайтах или у операторов — тарифы могут зависеть от многих факторов, начиная от скорости перевода и заканчивая пунктом назначения.

Отслеживание денежных переводов

Так как переводы через платежные интернет-системы и через системы переводов занимают несколько секунд/минут, отслеживать их нет необходимости. Но могут возникнуть ситуации, когда деньги задерживаются.

Причина может скрываться в медлительности оператора, отправляющего перевод, в большом объеме переводов, в чрезмерной нагрузке на систему и так далее. Понять, в чем заключается причина, вы сможете отследив статус денежного перевода:

Узнать необходимую информацию о статусе перевода вы можете у оператора, который отправил деньги, или на официальном сайте платежной системы, через которую вы отправляете перевод.

Системы денежных переводов

На российском рынке существует немало систем денежных переводов. Среди наиболее известных можно выделить:

Некоторые банки смогут предложить вам другие системы денежных переводов, но прежде чем остановить свой выбор на любой из них, убедитесь, что в том месте, куда деньги должны поступить, есть выбранный вами тип системы переводов, в противном случае получатель просто не сможет забрать свои деньги.

Сколько идет денежный перевод

Сегодня, когда время является одним из самых ценных человеческих активов, любые операции с деньгами проводятся в кратчайшие сроки. Так, если раньше перевод вполне мог занимать несколько суток, то сегодня среднее время доставки денег отнимает в большинстве случаев всего несколько минут.

Впрочем, многое зависит от выбранной системы денежного перевода, а также от пункта конечного назначения денег. Но, как правило, время перевода денег не занимает более одного-двух рабочих дней. При необходимости вы можете заказать срочный перевод и быть уверенным в том, что деньги будут доставлены практически мгновенно.

Банковский перевод: что это такое и как сделать платеж

У большинства россиян открыты банковские счета, на которые им поступает заработная плата, пенсия, стипендия и другие средства. С этих счетов граждане также проводят различные расходные операции: оплачивают услуги ЖКХ, сотовых операторов, переводят деньги друг другу, рассчитываются за товары и услуги. По российскому законодательству расчетные счета открыты также всем юридическим лицам. Без банковского счета компаниям запрещено заниматься какой-либо финансовой деятельностью.

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

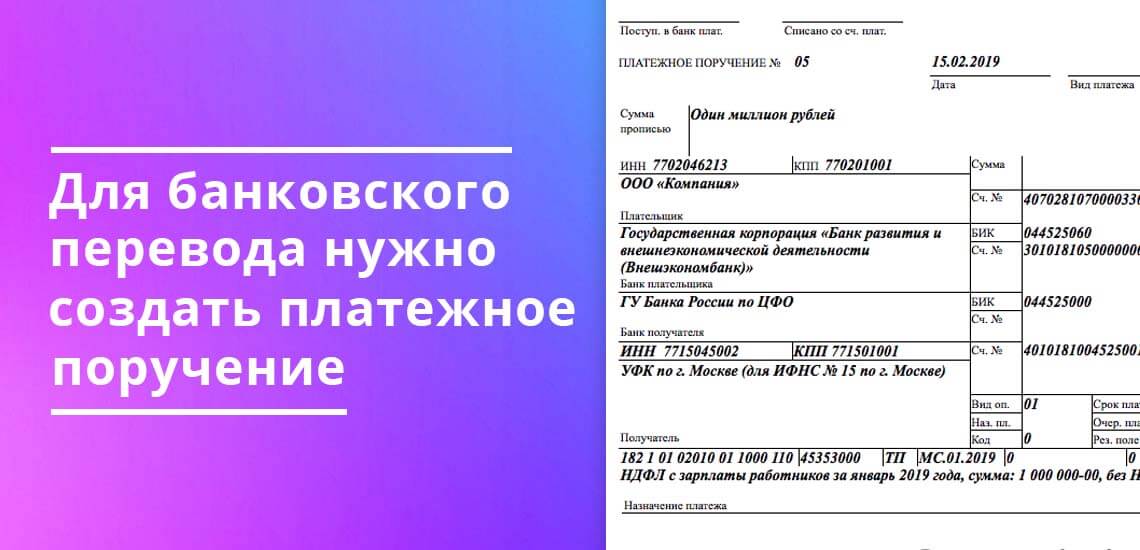

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А. Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Международные переводы денежных средств: описание, перечень систем, особенности выполнения

Международная система денежных переводов используется для различных нужд. Это могут быть личные переводы близким и родным, оплата счета за гостиницу в преддверии отпуска или штрафа за вождение автомобиля на территории другого государства. Переводами оплачивают обучение в другой стране, помогают в беде незнакомым людям. Как перевести деньги в другую страну? Что нужно знать, если отправляешь перевод первый раз? Нюансы, которые необходимо учесть при отправке, способы международных переводов денежных средств.

Какие бывают переводы

Классификация производится по способу отправления:

2. Система переводов. Перевод осуществляется с помощью компаний-посредников. В отличие от первого способа, нет необходимости в наличии счета у получателя. Комиссия по этим переводам выше, деньги приходят обычно быстрее, чем банковским переводом.

Что нужно при отправке

Валюта

Банковский перевод совершается в той же валюте, в которой открыт счет у получателя. Как правило, это доллары или евро. Обменом лучше озаботиться заблаговременно, особенно если это большая сумма.

Системы переводов принимают валюту не во всех точках отправки. Этот вопрос лучше уточнить заранее у оператора. Назовите ему место отправки и он скажет, какую валюту там принимают. Снять денежные средства получатель может в той валюте, которую укажет отправитель. Если у вас с собой рубли, а получатель должен снять доллары, то обмен будет рассчитываться по курсу системы переводов. Курс обычно завышен, по сравнению с Центробанком России. В целях экономии, валюту лучше обменять заранее.

Нюансы банковского перевода

Новичку сделать перевод самостоятельно в интернет-банке будет сложно. Первый раз лучше обратиться к банковскому специалисту. Особенности этого вида переводов:

• Все операции международных денежных переводов в России проходят валютный контроль. Если отправитель резидент РФ и отправляет денежные средства резиденту РФ за границу, необходимо предоставление документов, подтверждающих близкое родство отправителя и получателя (свидетельство о рождении, о браке и т.п.). В иных случаях перевод запрещен. Если отправляет нерезидент РФ резиденту (или наоборот) – ограничений нет. Если отправитель нерезидент, и получатель тоже, то максимальная сумма перевода ограничивается каждым банком в индивидуальном порядке, предусмотренном внутрибанковской инструкцией. Стандартная сумма ограничения 5000 долларов в сутки (другая валюта в эквиваленте этой суммы).

• Все данные из инвойса необходимо вводить с точностью до символа. Номер иностранного счета выглядит не так, как номер российского. Для уточнения правильности набора реквизитов первый раз лучше сделать перевод в отделении банка и сохранить приходный ордер как шаблон в интернет-банке. В дальнейшем можно будет просто повторять операцию или брать шаблон за пример заполнения.

• Отправлять перевод желательно в банке, в котором вы обслуживаетесь, например, в Сбербанке. Международные переводы денежных средств требуют наличия открытого счета, а, возможно, и нескольких, если отправляется валюта. Иногда эта процедура не бесплатна, и занимает много времени. Если вы постоянный клиент одного из банков, то, по крайней мере, расчетный счет у вас уже есть.

• Сумма единоразового перевода юридическому лицу ограничена. Объем максимально возможного перевода лучше уточнить заранее у финансовой организации.

• После отправки на руках у отправителя остается платежное поручение и приходно-кассовый ордер. Они являются доказательством отправления денег для получателя. Сроки отправки, как правило, составляют 3 рабочих дня.

• Для успешного прохождения валютного контроля потребуется максимально краткое и емкое назначение платежа. Шаблоны фраз обычно заложены в формуляре банка, либо необходимо прописать его самостоятельно на английском языке.

Ниже приведены популярные компании-посредники для международных переводов денежных средств.

Western union/»Вестерн Юнион»

Unistream/»Юнистрим»

Пока распространен не во всех странах мира, но является одним из крупнейших переводчиков по странам СНГ. Комиссия сравнительно небольшая, от 1 % от суммы. Система была разработана как дочерняя компания «Юниаструм банка». Часто используется для международных переводов денежных средств в Россию.

Contact/»Контакт»

MoneyGram/»МаниГрэм»

Американская компания, дочернее предприятие American Express. Существует в 200 странах мира, пункт выдачи в городе получателя уточните заранее. Комиссия при переводе составляет 1% от суммы. Компания часто делает активные предложения по переводам в разные страны мира. Максимально система дает перевести 5000 долларов в сутки.

Anelik/»Анелик»

Международная система переводов работает в 90 странах. Используется не так часто, при отправлении необходимо указать точный адрес получения денежных средств из предложенных системой. Отличается низкой комиссией – 0,5% от суммы отправления. Валюта переводов: рубли, доллары и евро.

«Золотая корона»

Одна из самых быстрых международных систем перевода. Процент составляет от 1% от суммы, зависит от страны получателя и объема отправки. В «Золотой Короне» максимальный лимит перевода в день – 600000 рублей, 20000 долларов и 15000 евро для нерезидентов РФ. После получения денег отправителю поступает сообщение-оповещение.

Переводы в Украину

Ошибка в переводе, возврат средств

Если при отправке через международную систему переводов допущена ошибка в имени получателя, то исправить ее можно в отделении, где перевод был отправлен. Если перевод не был получен адресатом – в среднем через месяц (в зависимости от системы) отправитель сможет его забрать обратно. Комиссия за перевод возврату не подлежит.

В заключение

Международные переводы денежных средств используются населением ежедневно. Для постоянных пользователей систем переводов предусмотрен акционный тариф на отправку, клубы постоянных клиентов. Банки, в свою очередь, разрабатывают льготные условия для своих клиентов. Состоятельным людям и тем, кто переводит крупные суммы, предлагаются минимальные тарифы и льготный курс конвертации. Выбор системы для отправки международного перевода денежных средств зависит от многих факторов: регион получения, сумма, валюта. Совокупность индивидуальных условий и изучение предложений компаний-переводчиков поможет лучше разобраться, каким путем выгоднее отправить деньги. Условия отправки меняются, поэтому перед использованием системы переводов уточните нюансы у оператора.